Vérifiez en 2 minutes si vos charges de copropriété sont trop élevées

UNPI78 vous offre le comparateur de charges MeilleureCopro.

L’UNPI vous accueille

22 Rue du Général Leclerc

78000 VERSAILLES

Tél : 01.39.50.74.01

nos bureaux sont ouverts :

mardi - jeudi - vendredi

de 13h 30 à 18h 00

contact@unpi78.fr

GRANDE CAMPAGNE DE MOBILISATION ORGANISÉE PAR L’UNPI

PETITION UNPI : RENOVATION ENERGETIQUE ET DPE POUR UNE AIDE AUX PROPRIETAIRES

en savoir +22 novembre 2022

PLF 2023 : RÉDUIRE LES IMPÔTS DE PRODUCTION

Impôt sur le revenu

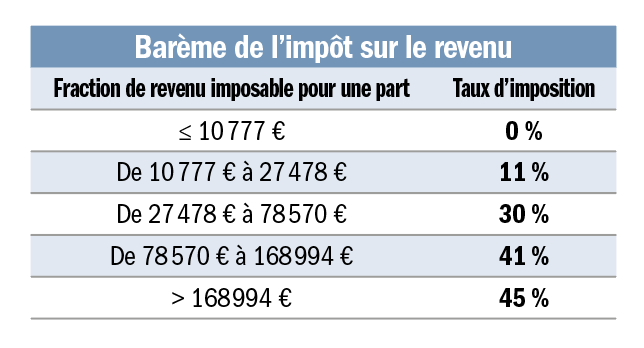

Barème de l’impôt sur le revenu

Les tranches du barème de l’impôt sur le revenu doivent être revalorisées de 5,4 %, ce taux étant celui de la hausse des prix constatée en 2022 (art. 2 (1)). Le barème serait donc le suivant pour une part de quotient familial.

Revalorisations subsidiaires

L’indexation du barème de l’impôt sur le revenu provoque par contrecoup une indexation automatique d’une série de seuils d’imposition, notamment en matière de fiscalité locale.

En voici deux exemples :

> le plafond du revenu fiscal de référence à ne pas dépasser pour bénéficier d’un allègement de taxe foncière est porté à 11 885 € pour la première part et à 3 174 € par demi-part supplémentaire ;

> le plafond de ce même revenu à ne pas franchir pour bénéficier d’un plafonnement de la taxe foncière en fonction du revenu est augmenté à 27 947 € pour une part, somme majorée de 6 530 € pour la première demi-part supplémentaire et de 5 140 € à compter de la deuxième demi-part. (2)

Modulation du PAS

Le régime de modulation du prélèvement à la source serait modifié. Rappelons qu’en dépit de l’objectif de faire du prélèvement à la source un régime d’imposition contemporain de la perception des revenus, il reste un décalage entre la perception des revenus et la fixation du taux de ponction fiscale qui s’y applique. En effet, de janvier à août, les prélèvements sont effectués sur la base de l’impôt sur le revenu de l’année n-2 et pour les prélèvements opérés de septembre à décembre, ils sont effectués sur la base des revenus de l’année n-1.

Toutefois, si le contribuable subit une baisse de revenus, il peut demander à l’administration fiscale de moduler le prélèvement à la baisse. Mais pour être éligible à cette modulation à la baisse, il faut que l’imposition soit inférieure de plus de 10 % à celle qui résulte du maintien du taux.

Le projet de loi prévoit de réduire ce seuil à 5 % pour les revenus perçus à compter de janvier 2023. Le contribuable pourra donc plus finement demander un ajustement du PAS à la baisse, mais la demande restera formulée sous sa responsabilité. En cas d’erreur les pénalités resteront dues.

La fiscalité locale

Suppression en deux ans de la CVAE

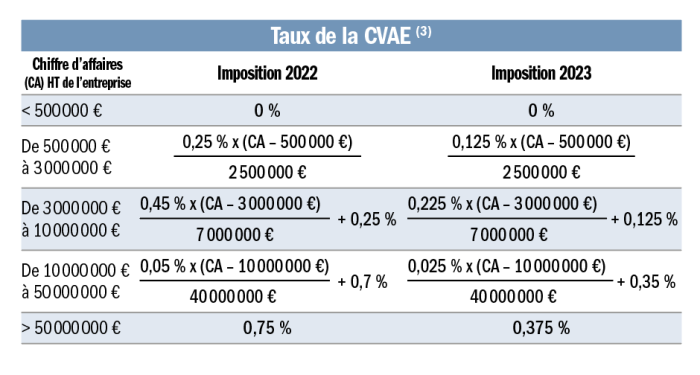

Pour les entreprises, la suppression de la cotisation sur la valeur ajoutée (CVAE) est une mesure majeure (art. 5). Elle contribue à l’objectif du Gouvernement de réduire les « impôts de production ». Le projet de loi prévoit de la supprimer en deux ans. Pour 2023, les taux d’imposition seraient réduits de moitié. Le taux d’imposition de la CVAE est de 0,75 %. Mais pour les entreprises dont le chiffre d’affaires ne dépasse pas 50 M€, il est appliqué un dégrèvement qui varie selon ce chiffre d’affaires.

Les taux d’imposition seraient donc les suivants :

Les petites entreprises, dont le chiffre d’affaires ne dépasse pas 2 M€, bénéficient d’un dégrèvement de 500 €. En lien avec la division par deux de la CVAE, ce dégrèvement serait ramené à 250 €. Le montant minimum de CVAE passerait de 125 € à 63 €.

La contribution économique territoriale (CET) comprend deux éléments, la CVAE et la cotisation foncière des entreprises (CFE). Pour éviter un effet de report de la CVAE vers la CFE, le projet de loi fixe un nouveau plafond de la CFE en fonction de la valeur ajoutée. L’article 1647 B sexies du Code général des impôts (CGI) limite la CET de chaque entreprise en fonction de la valeur ajoutée qu’elle produit. Si la cotisation dépasse 2 %, le redevable peut demander un dégrèvement de cotisation.

Ce taux de 2 % applicable depuis 2021 serait abaissé. Le plafonnement serait fixé à 1,625 % en 2023 et à 1,25 % en 2024. En 2024, la CVAE serait totalement supprimée. Cette contribution représente pour l’État une somme de 7,61 milliards d’euros.

La suppression de la CVAE en deux ans est une bonne nouvelle pour les entreprises

mais elle va provoquer une perte de recettes de plus de 7 milliards pour l’État.

Prorogation des exonérations de taxe foncière pour les logements sociaux

La loi actuelle prévoit déjà des mesures d’exonération de taxe foncière de longue durée en faveur des logements sociaux. Les constructions de logements sociaux ouvrant droit à l’APL et financées par des prêts réglementés à hauteur de plus de 50 % sont exonérées de taxe foncière pendant 15 ans. Mais la durée de l’exonération est portée à 25 ans pour les décisions de subvention ou de prêt prises entre le 1er juillet 2004 et le 31 décembre 2022. Cette faculté serait prolongée jusqu’à fin 2026. Pour les logements répondant à des exigences de performance énergétique, l’exonération est de 20 ans ; elle est même de 30 ans pour la période du 1er juillet 2004 au 31 décembre 2022. Ici encore, la date limite de fin 2022 serait reportée à fin 2026. Les critères requis seraient modifiés pour tenir compte de l’entrée en vigueur de la réglementation environnementale RE 2020. Le bénéfice de l’exonération de 30 ans supposerait donc de dépasser les exigences de la RE 2020. Enfin, les acquisitions de logements sociaux avec l’aide de l’État ou de l’ANRU (4) sont exonérées de taxe foncière pendant 15 ans. La durée est portée à 25 ans pour les décisions de subvention ou de prêts entre le 1er juillet 2004 et le 31 décembre 2022. Cette limite serait reportée à fin 2026.

Taxe d’aménagement : favoriser la densité

La taxe d’aménagement doit être réformée sur deux points. Le premier réduit la fiscalité sur certains terrains pour lutter contre l’artificialisation des sols ; le second augmente fortement la fiscalité sur les parkings.

> Les collectivités pourront décider d’exonérer, en tout ou partie, de taxe d’aménagement les constructions réalisées sur des terrains pollués. Il s’agit d’une part des terrains réhabilités à la suite de l’arrêt définitif d’installations classées ou de terrains pollués situés dans un secteur d’information sur les sols (SIS) (5). Si les collectivités ont délibéré sur ce point avant le 1er juillet 2023, l’exonération pourra s’appliquer aux opérations concernant des autorisations d’urbanisme délivrées à compter du 1er janvier 2024.

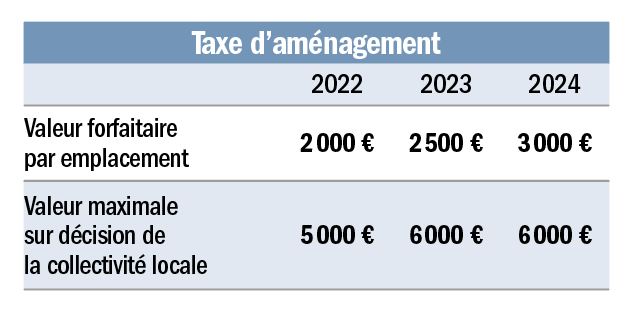

> Les valeurs forfaitaires des aires de stationnement sont actualisées, le projet de loi précisant qu’elles n’ont pas été modifiées depuis 2011. Elles passent en 2 ans de 2 000 € à 3 000 €. De plus, elles seront désormais indexées sur le coût de la construction. Les communes et EPCI (6) peuvent majorer les valeurs forfaitaires dans la limite d’un plafond qui est également augmenté.

L’augmentation du plafond est en principe applicable au 1er janvier 2023 mais, puisque les communes doivent prendre leur décision avant le 1er juillet pour qu’elle s’applique au 1er janvier suivant, cela reporte en pratique cette faculté à 2024.

TVA pour les travaux dans les logements

Selon l’exposé des motifs de l’article 7 du projet de loi, la définition du périmètre des travaux de rénovation énergétique des logements éligibles au taux réduit de 5,5 % « est peu lisible pour les opérateurs » et « obsolète » au regard de l’évolution d’autres dispositifs comme l’éco-PTZ. Il est donc prévu de rationaliser le champ d’application de ce taux.

Selon l’article 278-0 bis A modifié du CGI, le taux réduit serait applicable aux prestations de rénovation énergétique aux conditions suivantes :

> être effectuées dans des locaux achevés depuis au moins 2 ans,

> les locaux doivent être affectés, ou affectés après travaux, à un usage de logement,

> les prestations portent sur la pose, l’installation, l’adaptation ou l’entretien de matériaux, d’équipements, d’appareils ou de systèmes ayant pour objet d’économiser l’énergie ou de recourir à de l’énergie produite à partir de sources renouvelables par l’amélioration de l’isolation thermique, le chauffage et la ventilation, la production d’eau chaude sanitaire.

Le détail des mesures qui devraient entrer en application au 1er janvier 2024 sera précisé par arrêté, après concertation.

Le texte conserve donc l’exigence que les locaux soient achevés depuis plus de deux ans mais il vise plus largement non seulement les locaux d’habitation mais ceux qui sont destinés à être affectés à l’habitation après travaux. En revanche, il ne mentionne pas les travaux induits qui sont indissociablement liés aux travaux de rénovation énergétique.

Les travaux d’importance qui équivalent à la construction d’un immeuble neuf restent soumis à la TVA au taux normal. Il en est de même des travaux qui aboutissent à une augmentation de plus de 10 % de la surface de plancher.

Enfin, le texte serait simplifié quant à la qualité du client auquel sont facturés les travaux. L’article 278-0 bis A précise actuellement qu’il doit s’agir du propriétaire, du syndicat des copropriétaires, du locataire ou de l’occupant ou de leur représentant légal. Le nouveau texte supprimerait ce détail, ce qui laisse ouvert le bénéficie de la mesure à tout client.

Par ailleurs, l’article 7 vise aussi l’application du taux réduit de 5,5 % aux prestations de pose, d’installation et d’entretien d’infrastructure de recharge pour véhicules électriques. Le bénéfice de ce taux suppose le respect de trois conditions :

> les infrastructures sont installées dans des locaux à usage d’habitation et sont destinées aux résidents,

> la configuration des infrastructures répond aux exigences techniques fixées par arrêté,

> les prestations sont réalisées par une personne répondant à des critères de qualification définies par arrêté.

Contrairement au cas des travaux de performance énergétique, il n’est donc pas requis que les locaux soient achevés depuis plus de deux ans.

Ajoutons que les prestations de pose, d’installation et d’entretien d’infrastructure de recharge pour véhicules électriques dans les logements de plus de deux ans bénéficient déjà du taux réduit de 5,5 %. (7)

D’autres réformes possibles

Au-delà du projet de loi, d’autres sujets de fiscalité peuvent surgir au cours des débats.

Droits de succession ?

Les mesures décrites ci-dessus sont celles figurant dans le projet de loi mais elles sont susceptibles d’évoluer lors des débats parlementaires. Elles peuvent être complétées de mesures nouvelles par amendement. La baisse des droits de succession devait initialement faire partie du texte du projet de loi. Or, le ministre du budget, Gabriel Attal, a indiqué que le Gouvernement avait fait sur ce point le choix de la stabilité pour ne pas peser sur l’équilibre des finances publiques. Mais la question devrait revenir sur le devant de la scène au Parlement. La question de la hausse des prix de l’immobilier qui augmente mécaniquement la pression fiscale lors des successions, devrait être largement débattue. Le rapporteur général du budget à l’Assemblée, Jean-René Cazeneuve, a aussi évoqué la réforme du régime Pinel.

Vigilance sur la taxe foncière

La taxe foncière ne fait pas l’objet cette année de réforme spécifique. Il faudra suivre les travaux parlementaires pour vérifier que la revalorisation annuelle des bases n’est pas substantiellement augmentée au détriment des propriétaires privés. En effet, les élus locaux sont particulièrement sensibles à la perte de marge de manœuvre dont ils disposent sur leur fiscalité locale avec la suppression de la CVAE, qui se cumule avec la suppression en cours de la taxe d’habitation.

Par Bertrand Desjuzeur, journaliste

Le regard de l’UNPI sur le projet de loi de finances 2023

ANALYSE — Après avoir été présenté en Conseil des ministres le lundi 26 septembre, l’examen du projet de loi de finances 2023 a commencé à l’Assemblée Nationale le lundi 10 octobre.

Dans un contexte marqué par une aggravation de la dette par la crise sanitaire, la Cour des comptes avait souligné dans son rapport annuel publié en début d’année qu’il était essentiel de réaliser des efforts sans précédents pour maîtriser les dépenses de l’Etat. Si à l’heure où nous écrivons cet article, la volonté de l’exécutif d’avoir recours à l’article 49.3 de la Constitution, qui permet au gouvernement de faire passer le texte qu’il présente sans vote et sous couvert du rejet d’une motion de censure, ne fait plus aucun doute, il convient de se demander quand celui-ci va être utilisé et quels amendements vont être gardés.

Le logement est un thème essentiel de ce projet de loi de finances 2023. Il est abordé dans plusieurs articles, à travers la contribution de 300 millions d’euros d’Action Logement au Fonds national des aides à la pierre ou encore le renforcement des moyens de l’ANAH en 2023 (500 millions d’euros pour les logements privés). Nous pouvons nous féliciter de la volonté d’application du taux réduit de TVA à 5,5 % pour les travaux d’amélioration de la qualité énergétique des locaux à usage d’habitation achevés depuis plus de deux ans ainsi que sur les travaux qui leur sont liés ou encore de la dotation de 35 millions d’euros pour le déploiement de MaPrimeAdapt, qui doit permettre aux Français d’engager les travaux nécessaires pour rester chez eux (et remplacer les aides « Habiter facile » de l’ANAH, « Habitat cadre de vie » de la CNAV et le crédit d’impôt autonomie).

Focus sur le sujet de la rentrée : les taxes foncières

Depuis plusieurs semaines, le sujet des taxes foncières est revenu sur le devant de la scène. Nous avons tous été surpris de ne voir apparaître aucun amendement demandant le plafonnement des taxes foncières alors même que de nombreuses voix, de tout bord politique, ont abordé le sujet. Le ministre du budget a, dans un premier temps, affirmé que le gouvernement essayerait de freiner la hausse des valeurs locatives. Il n’en a rien été alors même que le rapporteur général, Jean-René Cazeneuve, ouvrait la voie à un possible plafonnement de la revalorisation à 3,5 %.

Face à ce manque de prise en considération du sujet, l’UNPI s’est mobilisée pour faire porter ses revendications jusque dans l’hémicycle. En effet, nous avons contacté de nombreux parlementaires, réalisé un rendez-vous avec le conseiller fiscalité de Bruno Le Maire ou encore effectué de nombreuses interviews pour alerter le grand public.

Plus qu’un sujet de fiscalité, la hausse des taxes foncières est un véritable sujet de société. Cette hausse est la conséquence directe des dépenses non-maîtrisées des collectivités et c’est vous, en votre qualité de propriétaire qui en payez les frais. Nous alertons depuis plusieurs mois sur la dégradation de votre situation économique et de votre pouvoir d’achat.

Comment seul un député, Charles de Courson, et un seul groupe parlementaire (LIOT - Libertés, Indépendants, Outre-mer et Territoires) a pu se saisir de ce sujet et proposer un amendement demandant le plafonnement ?

En l’espèce et pour un certain nombre d’entre vous et notamment les retraités, ces augmentations drastiques de la taxe foncière (allant jusqu’à parfois +20 %), auront pour conséquence de vous entrainer sous le seuil de pauvreté. De plus, elles interviennent alors que vous faites face à des difficultés supplémentaires de pouvoir d’achat avec le blocage de l’Indice de Référence des Loyers à 3,5 % et les obligations de travaux liés à la loi Energie Climat. Nous continuerons de militer pour un blocage des taux de votre taxe foncière mais surtout une neutralisation de l’indexation des valeurs locatives pour 2023.